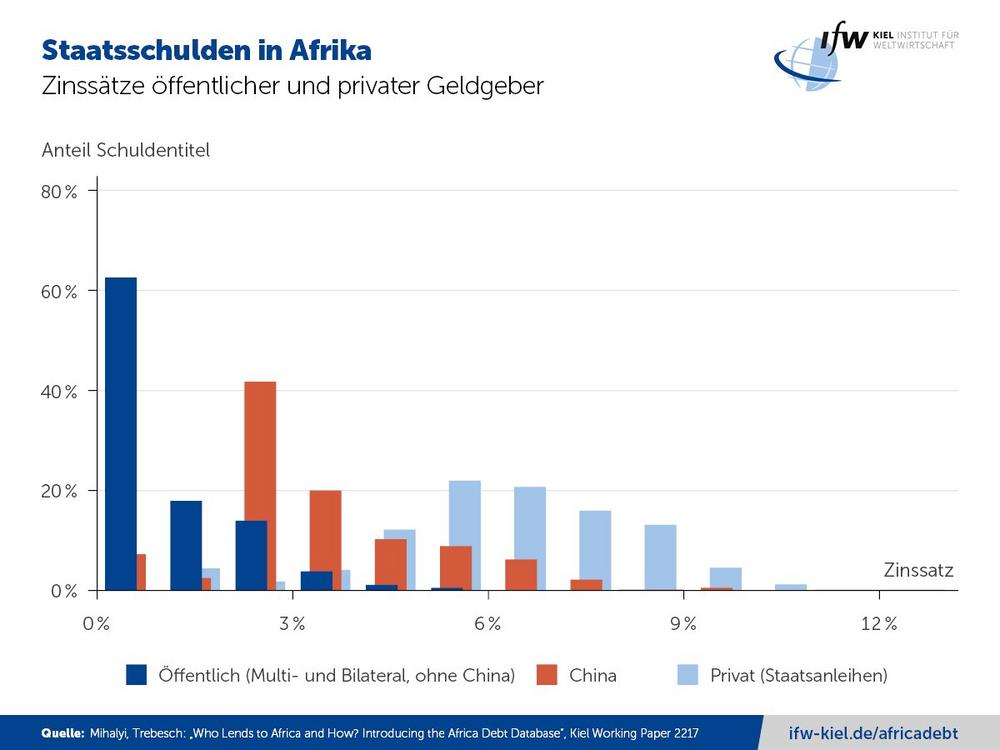

Demnach erhalten private Geldgeber von afrikanischen Staaten Kreditzinsen von bis zu 10 Prozent. Dies sind in erster Linie die Käufer afrikanischer Staatsanleihen, etwa Investmentfonds. Im Durchschnitt liegt die Verzinsung privater Investoren bei 6,2 Prozent.

Dagegen erhalten öffentliche Gläubiger im Schnitt nur 1,1 Prozent, zu ihnen zählen etwa die Weltbank, der Internationale Währungsfonds oder einzelne Staaten. Dabei sind Kredite aus Deutschland und Frankreich mit durchschnittlich 1,7 Prozent verhältnismäßig teuer, am günstigsten sind Darlehen aus Japan mit 0,5 Prozent.

China nimmt als Gläubiger eine Sonderrolle ein. Obwohl die Kredite ebenfalls aus staatlicher Hand bzw. über staatliche Banken vergeben werden, setzt Peking mit durchschnittlich 3,2 Prozent deutlich höhere Zinsen an als die übrigen öffentlichen Gläubiger.

Grundlage der Auswertung ist der neue und frei zugängliche Datensatz Africa Debt Database (Who Lends to Africa and How? Introducing the Africa Debt Database) des Kiel Instituts für Weltwirtschaft (IfW Kiel). Darin enthalten sind über 7.400 Darlehen und Anleihen von über 50 verschiedenen öffentlichen und privaten Geldgebern zwischen den Jahren 2000 und 2020 mit einem Gesamtvolumen von 790 Mrd. US-Dollar.

Bislang sind die Daten zu Schulden afrikanischer Staaten recht grob und vor allem in aggregierter Form zugänglich, also etwa mit Informationen zu durchschnittlichen Zinssätzen gegenüber allen Gläubigern. Informationen zu den Bedingungen einzelner Kontrakte und einzelner Gläubiger fehlten oder waren lückenhaft.

„Ein Hauptziel der Africa Debt Database ist es, die Transparenz von Afrikas Staatsschulden zu erhöhen. Einzelne Kredittitel sind enorm hoch verzinst, viele andere hingegen haben kaum oder keine Zinskosten. Wie stark die Unterschiede über verschiedene Gläubiger hinweg wirklich sind, hat uns überrascht und war in den bislang vorliegenden Daten praktisch nicht erkennbar“, so Trebesch.

Private Investoren aus dem Westen und chinesische Banken profitieren von subventionierten Entwicklungskrediten

Die Zinslücke zwischen privaten und öffentlichen Krediten an afrikanische Staaten wuchs in den letzten 20 Jahren deutlich an. In den 2000er Jahren betrug der Abstand durchschnittlich nur 0,5 bis 1 Prozentpunkte, in den letzten Jahren dagegen rund 5 Prozentpunkte. Grund ist, dass die afrikanischen Anleihezinsen am Kapitalmarkt deutlich stiegen, während öffentliche Geldgeber heute sogar geringere Zinssätze verlangen als damals.

„Die steigende Zinslast auf private Anleihen setzt die Staatshaushalte gerade ärmerer afrikanischer Länder zunehmend unter Druck. Bemerkenswert ist dabei weniger die Differenz der Kreditzinsen, denn öffentliche Geldgeber haben oftmals auch einen politischen Auftrag und das Ziel, afrikanischen Staaten in ihrer Entwicklung zu helfen. Dagegen steht bei privaten Investoren die finanzielle Rendite im Vordergrund“, so Trebesch.

„Bedenklich ist vielmehr, dass zahlreiche Länder wie etwa Ägypten oder Kenia sich gleichzeitig Geld sowohl bei privaten Anlegern als auch in großem Umfang bei öffentlichen Geldgebern leihen, so dass mit den günstigen Krediten aus öffentlicher Hand – also letztlich Steuergeld – die hohen Renditen privater Investoren wie Hedgefonds querfinanziert werden. Dasselbe gilt für chinesische Kredite afrikanischer Länder, die teilweise mithilfe günstiger Entwicklungskredite aus dem Westen bedient werden.“

Riesiger Kapitalbedarf in einem aufstrebenden Afrika

Afrikanische Staaten verzeichneten in den letzten 20 Jahren teils sehr hohe Wachstumsraten, die typischerweise auch mit einem sehr hohen Kapitalbedarf, etwa für grundlegende Infrastruktur, einhergehen. Während im Jahr 2000 gut 50 Kredite mit einem Gesamtvolumen von rund 10 Mrd. US-Dollar aufgenommen wurden, waren es 2020 über 80 Kredite mit einem Volumen von über 80 Mrd. US-Dollar.

Staatsanleihen am freien Kapitalmarkt und Kredite aus China spielten in den 2000ern nur eine geringe Rolle, waren dann aber maßgeblich für den afrikanischen Kreditboom ab 2010 verantwortlich. In einzelnen Jahren machen sie jeweils rund ein Viertel bis fast die Hälfte der Kreditaufnahme afrikanischer Staaten aus.

„Unsere Mikrodaten ermöglichen eine systematische Neubewertung der Staatsverschuldung in Afrika und beantworten die zentralen Fragen: Wer leiht den afrikanischen Regierungen Geld und zu welchen Konditionen? Dank dieser neuen Transparenz sind Analysen zur Schuldentragfähigkeit und zu möglichen Staatsbankrotten in Afrika einfacher durchzuführen.“

Jetzt Forschungspapier lesen und Datenbank entdecken: Who Lends to Africa and How? Introducing the Africa Debt Database

Kiel Institut für Weltwirtschaft

Kiellinie 66

24105 Kiel

Telefon: +49 (431) 8814-1

Telefax: +49 (431) 8814-500

http://www.ifw-kiel.de

Direktor Internationale Finanzmärkte und Makroökonomie

Telefon: +49 (431) 8814-577

E-Mail: christoph.trebesch@ifw-kiel.de

Telefon: +49 (431) 8814-411

E-Mail: mathias.rauck@ifw-kiel.de

![]()