Sanjay Brahmawar, Vorstandsvorsitzender der Software AG, kommentierte:„Im ersten Quartal 2021 haben wir robuste Ergebnisse geliefert. Grundlage dafür war unser Digital Business und der laufende Umstieg auf Subskriptionen. Die kontinuierlichen Innovationen, die wir für unsere Hybrid-Integration-, API- und IoT-Plattform bereitstellen, ermöglichen unseren Kunden die Transformation zum Truly Connected Enterprise. Wir stärken dadurch unsere Wettbewerbsfähigkeit und sind in unseren Märkten erfolgreich. Angesichts unseres beständig wachsenden Partnernetzwerks und stetig verbesserten Schlagkraft unserer Vertriebsorganisation bin ich davon überzeugt, dass wir auf einem guten Weg sind, ein nachhaltiges, profitables Wachstum zu erreichen.“

Dr. Matthias Heiden, Finanzvorstand der Software AG, kommentierte:„Dieses Jahr arbeiten wir mit Nachdruck an der Umsetzung unserer Strategie und investieren dazu weiterhin in Wachstum. Der Anteil des wiederkehrenden Umsatzes am Gesamtproduktumsatz lag im ersten Quartal 2021 bei 89 Prozent. Das zeigt, dass sich unsere Investitionen positiv auf die Planbarkeit und Qualität unseres Umsatzes auswirken. Wichtig bleibt für uns ein ausgewogenes Verhältnis von Investitionen und umsichtigem Kostenmanagement, um sicherzustellen, dass wir unsere Profitabilitätsziele erreichen. Heute haben wir unsere Prognose für das Jahr 2021 bestätigt, und wir sind zuversichtlich, dass wir unseren Wachstumskurs im verbleibenden Jahr fortsetzen werden.“

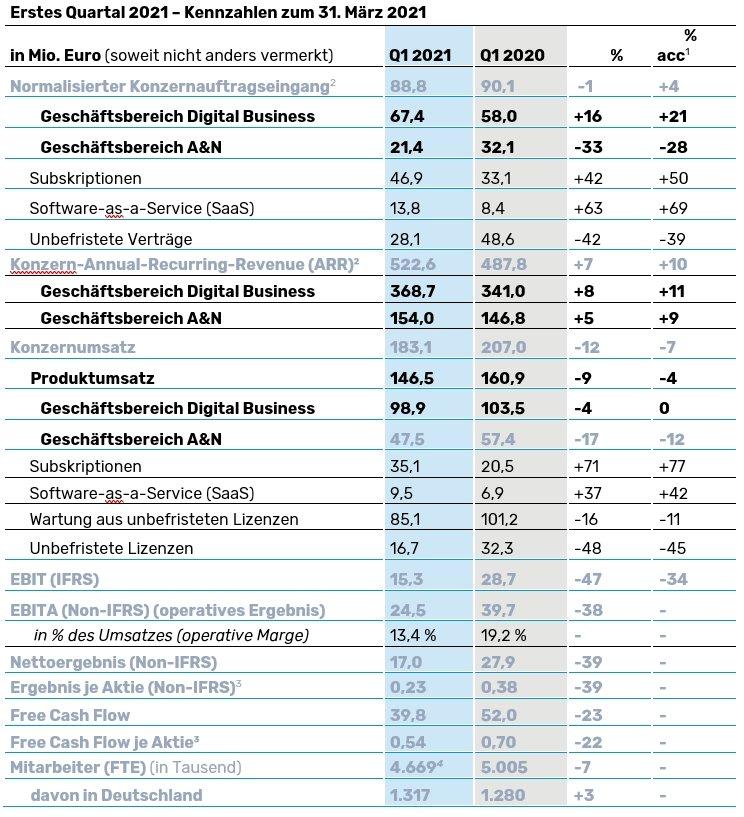

Wichtige Ergebnisse

- Der Geschäftsbereich Digital Business wuchs im siebten Quartal in Folge zweistellig. Im Vergleich zum Vorjahr stieg der normalisierte Auftragseingang um 21 Prozent und der jährlich wiederkehrende Umsatz (Annual Recurring Revenue, ARR) um 11 Prozent. Im Vergleich zum Vorjahr verbesserte sich der normalisierte Auftragseingang im Digital Business, bereinigt um migrierte Wartungsverträge, im ersten Quartal um 12 Prozent.

- Der normalisierte Auftragseingang aus Subskriptionen verbesserte sich im Vergleich zum Vorjahr um 50 Prozent und der normalisierte Auftragseingang aus Software-as-a-Service (SaaS) um 69 Prozent. Der normalisierte Auftragseingang aus Subskriptionen und aus SaaS belief sich auf 81 Prozent des gesamten Digital Business.

- Der wiederkehrende Umsatz stieg um 6 Prozent und erreichte im ersten Quartal 2021 einen Anteil von 89 Prozent am Gesamtproduktumsatz. Die wiederkehrenden Umsätze aus Subskriptionen und SaaS erhöhten sich im Vergleich zum Vorjahr um 77 bzw. 42 Prozent.

- Der Produktumsatz im Digital Business war stabil. Aufgrund des Umstiegs auf Subskriptionen und des starken Vorjahresverlaufs im Geschäftsbereich Adabas & Natural (A&N) sank der Konzernumsatz im Vergleich zum Vorjahr um 4 Prozent.

- Die operative Marge (EBITA, Non-IFRS) von 13,4 Prozent spiegelt die inkrementellen Investitionen in Helix und die technischen Auswirkungen der andauernden Transformation wider. Auf dem Weg zu dem Ziel bis zum Jahr 2023 eine Marge von mehr als 25 Prozent zu erreichen, zeigt sich im Jahr 2021 eine Margendelle.

- Prognose für das Gesamtjahr bestätigt, Mittelfristziele 2023 ebenso bekräftigt.

Strategische Höhepunkte

- Konzept des Truly Connected Enterprise befördert Neugeschäft: Produktinnovationen helfen dem Konzern, erfolgreich im Markt zu agieren und durch die digitale Transformation Mehrwerte zu schaffen. Im ersten Quartal konnte der Konzern 68 Neukunden gewinnen und 15 Verträge im Volumen von mehr als 1 Million Euro abschließen.

- Konzern ergänzt eigene Innovationen durch weitere Partnerschaften: Zusammenarbeit mit Matillion bei Datenintegration, mit Automation Anywhere bei Hyper-Automation und mit SAP bei Industrial IoT.

- Go-to-Market-Investitionen in Schlüsselregionen zahlen sich aus: In Nordamerika wird ein Awareness-Programm initiiert, Mittelstandskampagne in der Region DACH generiert Vertriebspipeline von mehreren Millionen Euro.

- Führungsteam um hervorragende Branchenexperten verstärkt: Dawn Colossi kommt von FocusVision und übernimmt als CMO die Leitung des globalen Marketingteams; Nicolas Betdeber-Matibet war vorher bei Tibco und steht nun an der Spitze der Region Asien-Pazifik.

[Bei allen Angaben handelt es sich, soweit nicht anders gekennzeichnet, um währungsbereinigte, gerundete Zahlen gemäß IFRS.]

Geschäftsumfeld

Die Software AG operiert in einem globalen Markt, der sich immer weiter in Richtung digitale Transformation bewegt. Mit seinem Konzept des Truly Connected Enterprise spricht das Unternehmen ein Marktvolumen von 28 Milliarden Euro an. In den wichtigen Märkten für Integration und APIs sowie für IoT und Analytics wird bis 2024 eine durchschnittliche jährliche Wachstumsrate (Compound Annual Growth Rate, CAGR) von 10 bzw. 26 Prozent erwartet. In diesen Märkten wächst die Software AG ebenfalls zweistellig – und zwar in einer Periode, in der bei vielen Unternehmen der wichtigsten Zielbranchen des Unternehmens, etwa im Banken- und Finanzdienstleistungssektor, im Einzelhandel, im Bereich Supply Chain und Logistik, in der Medizintechnik und in der Fertigungsindustrie, Digitalisierungsprogramme anstehen. Die COVID-19-Pandemie verstärkt die Notwendigkeit einer durchgängigen Vernetzung von Unternehmen. Die Software AG bedient diesen Bedarf mit ihrem Konzept des Truly Connected Enterprise und mit ihren Technologien, die Kunden einen echten Mehrwert verschaffen. Das fokussierte, cloudfähige und subskriptionsbasierte Produktangebot des Konzerns wird von Kunden sehr gut angenommen, sodass sich die Software AG bei Neuverträgen gegen Mitbewerber durchsetzen kann. Dagegen ist das Engagement des Konzerns in den von der Pandemie am stärksten betroffenen Branchen weiterhin niedrig.

Führende Wachstumsindikatoren und Tempo des Umstiegs auf Subskriptionen

Der Konzern misst weiterhin führende Kennzahlen, die den Erfolg seiner Transformation belegen. Diese Kennzahlen zeigen Aspekte der verbesserten Konzernleistung, die allein durch die veröffentlichten IFRS-Kennzahlen nicht deutlich werden. Der Konzern-ARR, ein wichtiger Vertrauensindikator des zukünftig wiederkehrenden Umsatzpotenzials, lag am Ende des ersten Quartals 2021 bei 522,6 Millionen Euro, ein Plus von 10 Prozent im Vergleich zum Vorjahr. Getragen wurde dies vom Digital Business des Konzerns, das im siebten Quartal in Folge ein zweistelliges ARR-Wachstum verzeichnete. Im Vergleich zum Vorjahr wurde hier eine Steigerung von 11 Prozent auf 368,7 Millionen Euro erreicht. Der wiederkehrende Umsatz erhöhte sich im Berichtsquartal auf 129,7 (Vj. 128,7) Millionen Euro. Damit liegt der Anteil des wiederkehrenden Umsatzes am Konzernproduktumsatz bei 89 Prozent und übersteigt den für das Jahr 2023 angestrebten Wert von 85 Prozent. Der Anteil des normalisierten Auftragseingangs aus Subskriptionen und SaaS im Digital Business des Konzerns belief sich im ersten Quartal auf 81 Prozent; im ersten Quartal 2020 betrug der Anteil 69 Prozent.

Entwicklung der Geschäftsbereiche im ersten Quartal 2021

Im ersten Quartal 2021 erzielte die Software AG einen normalisierten Auftragseingang von 88,8 Millionen Euro, ein Zuwachs von 4 Prozent. Basis für dieses Wachstum war das sehr erfolgreiche Digital Business des Konzerns. Hier belief sich der normalisierte Auftragseingang im Berichtsquartal auf 67,4 Millionen Euro, eine Verbesserung um 21 Prozent. Weitere relevante Entwicklungen im Digital Business sind der Anstieg des normalisierten Auftragseingangs aus Subskriptionen von 34 Prozent, der Zuwachs von 71 Prozent beim normalisierten Auftragseingang aus SaaS sowie der erwartete Rückgang des Auftragseingangs aus unbefristeten Verträgen. Dieser sank infolge des Umstiegs des Konzerns auf ein subskriptionsbasiertes Geschäftsmodell im Berichtsquartal um 25 Prozent.

Die Ergebnisse im Geschäftsbereich A&N lagen im ersten Quartal 2021 im Rahmen der Erwartungen: Mit 21,4 Millionen Euro ging der normalisierte Auftragseingang im Vergleich zum sehr starken Vergleichsquartal des Vorjahres um 28 Prozent zurück. Der außergewöhnlich hohe Vergleichswert geht zurück auf einen Vertrag mit dem Amt für Personalverwaltung der US-Bundesregierung. Zudem erreichte der dreijährige A&N-Vertriebszyklus im Jahr 2020 seinen Höhepunkt.

Umsatz- und Ergebnisentwicklung im ersten Quartal 2021

Der Umstieg auf Subskriptionen beeinflusst weiter den Produktumsatz der Software AG, da Einnahmen gleichmäßig über die Vertragsdauer verteilt werden. Im ersten Quartal erreichte der Produktumsatz 146,5 Millionen Euro und lag 4 Prozent unter dem Vergleichsquartal des Jahres 2020 (Vj. 160,9 Millionen Euro).

Der Produktumsatz der Software AG im Digital Business erreichte im ersten Quartal 2021 98,9 Millionen Euro und damit Vorjahresniveau. Der A&N-Umsatz betrug 47,5 Millionen Euro, 12 Prozent weniger als im Vorjahr. Infolgedessen verringerte sich der Lizenzumsatz um 33 Prozent. Der Wartungsumsatz stieg dank des anhaltenden Erfolgs und der Relevanz des Programms A&N 2050+ um 1 Prozent.

Der Anteil des Umsatzes mit Subskriptionen am Gesamtproduktumsatz stieg im Vergleich zum Vorjahr auf 77 Prozent. Auch der SaaS-Umsatz verzeichnete einen starken Zuwachs und stieg um 42 Prozent. Infolge des beschleunigten Umstiegs auf Subskriptionen sanken der Umsatz mit unbefristeten Lizenzen und der Wartungsumsatz mit unbefristeten Lizenzen um 45 bzw. 11 Prozent.

Im Geschäftsbereich Professional Services wies der Konzern im ersten Quartal einen Umsatz von 36,7 Millionen Euro aus. Bereinigt um den Verkauf des spanischen Professional-Services-Geschäfts bedeutete dies ein Plus von 4 Prozent. Positiv ausgewirkt hat sich die im Vergleich zum Vorjahr höhere Anzahl neuer IoT-Projekte. Beim Segmentergebnis, das sich um 181 Prozent auf 6,4 Millionen Euro verbesserte, verzeichnete der Bereich ebenfalls ein deutliches Plus. Dieses resultierte aus einem stärkeren Wachstum des zugrundeliegenden Umsatzes sowie einem proaktiven Kosten- und Personalmanagement, das im zweiten Quartal 2020 angepasst an die Gegebenheiten der Pandemie eingeleitet wurde.

Im ersten Quartal erzielte der Konzern einen Gesamtumsatz von 183,1 Millionen Euro. Die Gesamtkosten des Konzerns sanken infolge des Verkaufs des spanischen Professional-Services-Geschäfts und der kurzfristigen Einsparungen aufgrund der COVID-Pandemie, beispielsweise der niedrigeren Reisekosten und geringeren Ausgaben für Präsenzveranstaltungen. Außerdem reduzierte sich im ersten Quartal im Bereich A&N die variable Vergütung. Vor diesem Hintergrund investierte der Konzern weiter in sein Helix-Programm: Infolge der Investitionen in Vertrieb und Go-to-Market, Unternehmenskultur und Transformation sowie Produktinnovationen sank das EBIT im ersten Quartal 2021 im Vergleich zum Vorjahr um 34 Prozent auf 15,3 Millionen Euro. Das operative Ergebnis (EBITA, Non-IFRS) verminderte sich im Vergleich zum Vorjahr um 38 Prozent auf 24,5 Millionen Euro. Das Nettoergebnis (Non-IFRS) betrug im ersten Quartal 17,0 (Vj. 27,9) Millionen Euro oder 0,23 (Vj. 0,38) Euro je Aktie.

Der Free Cashflow des Konzerns wird weiterhin beeinflusst durch die technischen Auswirkungen des Transformationsprogramms auf den ausgewiesenen Umsatz sowie Investitionen, die sich auf die Gesamtprofitabilität auswirken. Im ersten Quartal belief sich der Free Cash Flow auf 39,8 Millionen Euro, ein Rückgang von 23 Prozent. Dies entspricht dem für das Jahr 2021 erwarteten Verlauf. Das Unternehmen geht davon aus, dass der Free Cashflow ab dem Jahr 2022 ansteigt.

Mitarbeiter

Zum 31. März 2021 beschäftigte die Software AG konzernweit 4.669 (31. März 2020: 5.005) Mitarbeiter (umgerechnet in Vollzeitstellen, FTE). Bereinigt um 438 FTE, die dem spanischen Professional-Services-Geschäfts des Konzerns angehörten, wäre ein Anstieg der Mitarbeiterzahl um 2 Prozent im Vergleich zum Vorjahr zu verzeichnen gewesen.

Prognose und der Prognose zugrunde liegenden Annahmen

Der Konzern hat heute seine Prognose für das Gesamtjahr 2021 bestätigt. Der währungsbereinigte Prognosekorridor (Marge ausgenommen) stellt sich wie folgt dar:

- Normalisierter Auftragseingang Digital Business: +15 bis +25 Prozent

- Normalisierter Auftragseingang A&N: -30 bis -20 Prozent

- Produktumsatz: 0 bis +5 Prozent

- Operative Ergebnismarge (EBITA, Non-IFRS): 16 bis 18 Prozent

Der Konzern bestätigt zudem seine mittelfristigen Ziele: Konzernumsatz von 1 Milliarde Euro, operative Marge von 25 bis 30 Prozent, wiederkehrender Produktumsatz von 85 bis 90 Prozent und ein CAGR von ca. 15 Prozent im Jahr 2023.

Die Software AG ist der Softwarepionier der vernetzten Welt. Seit dem Jahr 1969 hat die Gesellschaft mehr als 10.000 Firmen und Organisationen dabei unterstützt, Menschen, Unternehmen, Systeme und Geräte durch Software zu verbinden. Mithilfe von Integration & APIs, IoT & Analytics sowie Business & IT Transformation ebnet die Software AG den Weg zum vernetzten Unternehmen; ihre Produkte sind der Schlüssel für einen ungehinderten Datenfluss und eine reibungslose Zusammenarbeit. Im Geschäftsjahr 2020 hatte das Unternehmen rund 4.700 Beschäftigte in mehr als 70 Ländern und erwirtschaftete einen Jahresumsatz von mehr als 800 Millionen Euro. Bis 2023 strebt es eine Umsatzsteigerung auf mehr als 1 Milliarde Euro an.

Software AG

Uhlandstraße 12

64297 Darmstadt

Telefon: +49 (6151) 92-0

Telefax: +49 (6151) 92-1191

http://www.softwareag.com

Senior Manager

Telefon: +49 (6151) 92-1106

E-Mail: frederic.freichel@softwareag.com

Telefon: +49 (6151) 92-1397

E-Mail: astrid.Kasper@softwareag.com

Telefon: +49 (6151) 92-1575

E-Mail: dorothee.tschampa@softwareag.com

![]()