- Nur wenige Wachstumsunternehmen treiben S&P 500 in die Höhe

- Zinssenkungen als zwiespältiges Zeichen

- Bewertungen werden auf dem Boden der Tatsachen landen

Wer Risiken unterschätzt oder ausblendet, läuft Gefahr, hart zu landen. Ikarus in der griechischen Mythologie ist ein mahnendes Beispiel hierfür. Das Phänomen lässt sich nach Ansicht von Tilmann Galler, Kapitalmarktstratege bei J.P. Morgan Asset Management, aktuell auch auf den Aktienmarkt übertragen. Denn globale Aktien sind seit Jahresanfang um fast zehn Prozent gestiegen – trotz weiterhin bestehendem Rezessionsrisiko. „In den letzten Monaten preisten die Märkte nachlassende Inflationsrisiken und eine zukünftig moderatere Notenbankpolitik ein. Auch wenn sich diese Einschätzung nach und nach bestätigt, rückten die Risiken vielleicht etwas zu weit in den Hintergrund“, erklärt Tilmann Galler. Denn diese seien noch nicht so weit zurückgegangen, wie es die Märkte weismachen wollen. Zumal die Rally in den USA vor allem von einigen Tech-Werten getrieben ist, die inzwischen wieder ein stark überdurchschnittliches Kurs-Gewinn-Verhältnis (KGV) aufweisen. Für Anlegerinnen und Anleger ist daher weiterhin ein defensiverer Ansatz mit Fokus auf Qualität, Cashflows und Dividendenstärke sinnvoll, um einen Ikarus-Effekt im Portfolio zu vermeiden.

Wenige Wachstumsunternehmen treiben S&P 500 in die Höhe

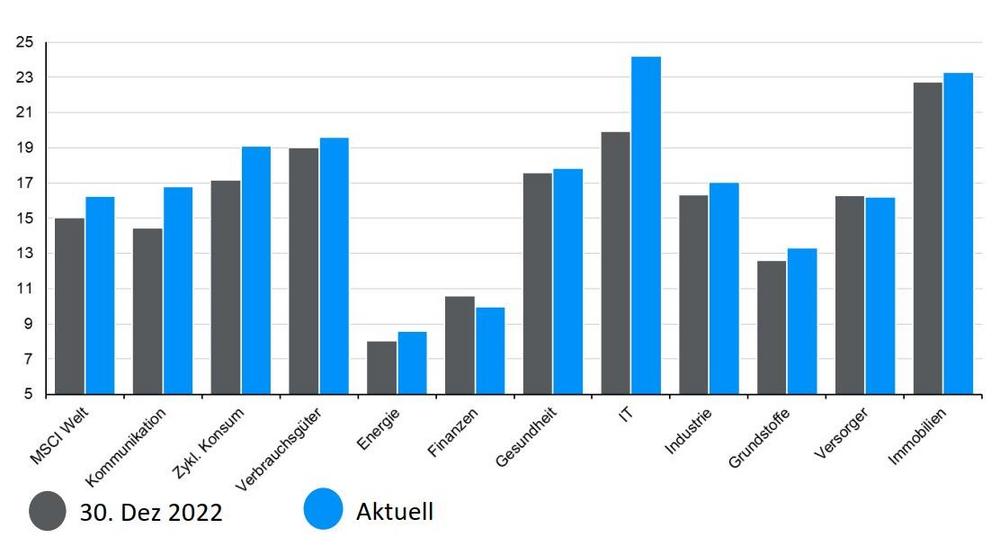

Laut dem Ökonomen mahnen einige sehr spezifische Charakteristika der jüngsten Aktienrally zur Vorsicht. „Erstens war die Marktbreite der Kursgewinne insbesondere in den USA sehr begrenzt. Die zehn wertvollsten Unternehmen im S&P 500 haben seit Jahresbeginn einen Kursanstieg von fast 25 Prozent erzielt und damit fast vollumfänglich die Gesamtrendite des Index erbracht. Zweitens war die positive Wertentwicklung fast ausschließlich eine Funktion der Bewertungsexpansion“, stellt Galler fest. Globale Aktien waren demnach im MSCI-Welt-Index Anfang des Jahres noch mit dem 15-fachen des Gewinns bewertet, inzwischen liegt das Kurs-Gewinn-Verhältnis (KGV) bei 16,5x – eine Verteuerung von 10 Prozent. Besonders ausgeprägt war die Bewertungsausweitung von über 25 Prozent bei Technologieaktien, deren KGV von 20x zu Beginn des Jahres auf 29x angestiegen ist. „Damit liegt das KGV des IT-Sektors wieder mehr als eine Standardabweichung über dem 20-jährigen Durchschnitt. Die Euphorie über die Fortschritte bei der Entwicklung künstlicher Intelligenz, die aktuelle Ertragsstärke und die niedrige Netto-Verschuldung haben die Kurse der Tech-Unternehmen beflügelt. Einen zusätzlichen Schub haben die Wachstumsunternehmen durch die Hoffnung auf eine Wende in der Zinspolitik bekommen“, erklärt Tilmann Galler.

Zinssenkungen als zwiespältiges Zeichen

Die Aussicht auf sinkende Zinsen sieht der Stratege jedoch als den großen Schwachpunkt der aktuellen Aktienrally. Zwar unterstützten tiefere Zinsen aufgrund des niedrigeren Abzinsungsfaktors gerade bei Wachstumsunternehmen eine höhere Bewertung. Doch mit Blick auf die kommenden 12 Monate sei dieser Vorteil eher zwiespältig zu bewerten: „Angesichts der derzeit immer noch erhöhten Inflation werden die Notenbanken nur dann bereit sein, die Zinsen zu senken, wenn die Konjunktur auf eine Rezession zusteuert oder wachsende Turbulenzen im Bankensystem Unterstützung erfordern. In einem Rezessionsszenario jedoch erscheinen die aktuellen Erwartungen eines leicht positiven Wachstums der Unternehmensgewinne für das Kalenderjahr 2023 sowie eines Wachstums von zehn Prozent für 2024 zu optimistisch“, stellt Tilmann Galler fest. Die letzten drei Rezessionen haben vielmehr zu einem Rückgang der Unternehmensgewinne zwischen 20 und 40 Prozent geführt.

Die anhaltenden Spannungen im Bankensystem sind nach Ansicht des Experten eine weitere Unwägbarkeit für die Aktienmärkte. Der stärkste Zinsanstieg der letzten vierzig Jahre habe bereits zu einer Verschärfung der Kreditbedingungen geführt. „Die Unternehmen reagieren mit einer deutlich reduzierten Nachfrage nach Krediten, wodurch zwangsläufig auch die zukünftige Investitionstätigkeit leiden wird“, sagt Galler. Die Einkaufsmanagerindizes im verarbeitenden Gewerbe für den Monat Mai signalisierten sowohl in den USA als auch in Europa bereits einen Einbruch bei den Ordereingängen. „Es bleibt abzuwarten, ob die hochgehandelten Technologieunternehmen die einsetzende Investitionszurückhaltung der Industrie ohne größere Gewinnrückgänge wegstecken können.“

Bewertungen werden auf dem Boden der Tatsachen landen

Die Kombination aus der Erwartung niedrigerer Zinsen, höherer Aktienbewertungen und der Aussicht auf sinkende Unternehmensgewinne lässt die Experten bei J.P. Morgan Asset Management – nicht zuletzt mit einer möglichen Rezession am Horizont – auf dem aktuellen Aktienmarkniveau vorsichtiger werden. „Selbst wenn die US-Fed die Leitzinsen in diesem Jahr nicht senken wird, müssten die Bewertungen der Mega-Cap-Technologie, und damit auch des Marktes, wieder auf dem Boden der Tatsachen landen“, erklärt Galler. Bei Aktien gelte es daher auf Qualität, Cashflows und Dividendenstärke zu achten.

Tilmann Galler, Executive Director, CEFA/CFA, arbeitet als globaler Kapitalmarktstratege für die deutschsprachigen Länder bei J.P. Morgan Asset Management in Frankfurt. Als Teil des globalen „Market Insights“-Teams erstellt und analysiert er auf Basis von umfangreichem Research Informationen rund um die globalen Finanzmärkte und leitet Implikationen für Investmentstrategien ab. Er verfügt über mehr als 20 Jahre Berufserfahrung in der Finanzbranche und war zuvor unter anderem auch als Portfolio Manager tätig. www.jpmorganassetmanagement.de/deu/marketinsights

Als Teil des globalen Finanzdienstleistungskonzerns JPMorgan Chase & Co verfolgt J.P. Morgan Asset Management das Ziel, Kundinnen und Kunden beim Aufbau stärkerer Portfolios zu unterstützen. Seit mehr als 150 Jahren bietet die Gesellschaft hierzu Investmentlösungen für Institutionen, Finanzberater und Privatanleger weltweit und verwaltet per 31.03.2023 ein Vermögen von rund 2,6 Billionen US-Dollar. In Deutschland ist J.P. Morgan Asset Management seit über 30 Jahren und in Österreich seit 25 Jahren präsent und mit einem verwalteten Vermögen von rund 35 Milliarden US-Dollar, verbunden mit einer starken Präsenz vor Ort, eine der größten ausländischen Fondsgesellschaften im Markt.

Das mit umfangreichen Ressourcen ausgestattete globale Netzwerk von Anlageexpertinnen und -Experten für alle Assetklassen nutzt einen bewährten Ansatz, der auf fundiertem Research basiert. Zahlreiche „Insights“ zu makroökonomischen Trends und Marktthemen sowie der Asset Allokation machen die Implikationen der aktuellen Entwicklungen für die Portfolios deutlich und verbessern damit die Entscheidungsqualität bei der Geldanlage. Ziel ist, das volle Potenzial der Diversifizierung auszuschöpfen und das Investmentportfolio so zu strukturieren, dass Anlegerinnen und Anleger über alle Marktzyklen hinweg ihre Anlageziele erreichen.

JPMorgan Asset Management S.a.rl.

Taunustor 1

60310 Frankfurt am Main

Telefon: +49 (69) 7124-0

Telefax: +49 (69) 7124-2180

http://www.jpmorganassetmanagement.de

Head of Marketing & PR

Telefon: +49 (69) 712422-75

E-Mail: beatrix.vogel@jpmorgan.com

PR & Marketing Managerin

Telefon: +49 (69) 7124-2534

Fax: +49 (69) 712421-17

E-Mail: annabelle.x.duechting@jpmorgan.com

![]()