- Das verwaltete Immobilien- und Infrastrukturvermögen (AUM) zeigt sich mit 58,2 Mrd. EUR weiterhin robust (31.12.2022: 59,1 Mrd. EUR; -1,7% im Jahresvergleich und +0,4% im Quartalsvergleich), insbesondere durch neu für Kunden angekaufte Assets

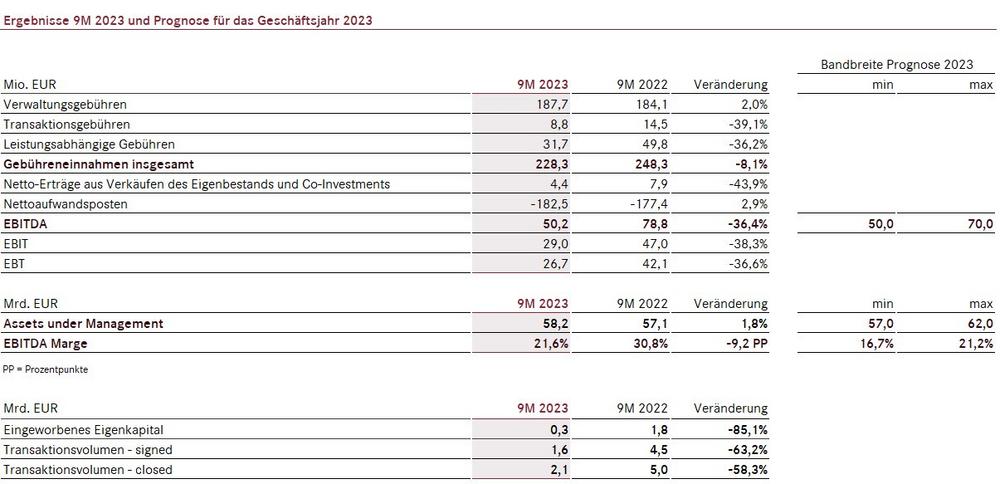

- Die wiederkehrenden Verwaltungsgebühren stiegen um 2,0% auf 187,7 Mio. EUR (9M 2022: 184,1 Mio. EUR), während die Transaktions- und leistungsabhängigen Gebühren weiterhin durch das gedämpfte Marktumfeld beeinträchtigt werden, so dass die Gebühreneinnahmen insgesamt auf 228,3 Mio. EUR (9M 2022: 248,3 Mio. EUR; -8,1%) sanken

- EBITDA von 50,2 Mio. EUR zwar unter Vorjahresniveau (9M 2022: 78,8 Mio. EUR; -36,4%), aber bereits innerhalb der Prognose für das Gesamtjahr 2023 von 50,0 – 70,0 Mio. EUR, getrieben durch operative Erfolge sowie sonstige betriebliche Erträge

- Umfassende Anpassung der Kostenbasis von PATRIZIA angekündigt, die die wiederkehrenden Kosten über den Marktzyklus hinweg unter die wiederkehrenden Erträge bringen wird. Das EBITDA des Geschäftsjahres 2023 wird voraussichtlich am unteren Ende der Prognose von 50,0 – 70,0 Mio. EUR aufgrund von einmaligen Reorganisationskosten liegen

- Dividendenausschüttung wird in Zukunft auf einem Profitabilitäts-KPI der Gesellschaft basieren

PATRIZIA, ein führender Partner für globale Real Assets, hat heute die Geschäftszahlen der ersten neun Monate des Jahres 2023 veröffentlicht. Während das operative Geschäft von PATRIZIA weiterhin von einem Umfeld anhaltender Marktunsicherheit, hoher Inflation und steigender Finanzierungskosten beeinflusst wurde, zeigte das dritte Quartal eine solide Entwicklung, die von operativen Erfolgen sowie sonstigen betriebliche Erträgen unterstützt wurde.

Die AUM verringerten sich moderat um 1,7% auf 58,2 Mrd. EUR (31.12.2022: 59,1 Mrd. EUR), vor allem aufgrund negativer Bewertungseffekte in Höhe von 1,8 Mrd. EUR (oder -3,1%) in den ersten neun Monaten des Jahres 2023. Die vergleichsweise geringen Abwertungseffekte und die generelle Robustheit des verwalteten Vermögens sind auf die breite geografische und sektorale Diversifikation der PATRIZIA über Immobilien und Infrastruktur zurückzuführen. Darüber hinaus konnte PATRIZIA erfolgreich Transaktionen für Kunden abschließen, was zu einem organischen Wachstum der AUM in Höhe von netto 1,3 Mrd. EUR führte und den marktbedingten Bewertungsdruck somit teilweise ausglich.

Die wiederkehrenden Verwaltungsgebühren stiegen weiter um 2,0% auf 187,7 Mio. EUR (9M 2022: 184,1 Mio. EUR), wobei ein gutes drittes Quartal durch Gebühren für Projektentwicklungsdienstleistungen für Kunden und Gebühren für die Strukturierung von Finanzverbindlichkeiten für Kunden unterstützt wurde. Die Verwaltungsgebühren machten nach neun Monaten des Jahres 2023 mehr als 80,0% der Gebühreneinnahmen insgesamt aus.

Gleichzeitig führte das gedämpfte Marktumfeld zu einem Rückgang von mehr als 30,0% sowohl bei den Transaktionsgebühren in Höhe von 8,8 Mio. EUR (9M 2022: 14,5 Mio. EUR) als auch bei den leistungsabhängigen Gebühren in Höhe von 31,7 Mio. EUR (9M 2022: 49,8 Mio. EUR). In der Folge konnte das anhaltende Wachstum der Verwaltungsgebühren die marktbedingte Schwäche nicht vollständig kompensieren, was zu einem Rückgang der Gebühreneinnahmen insgeamt um 8,1% auf 228,3 Mio. EUR (9M 2022: 248,3 Mio. EUR) führte.

Die Netto-Erträge aus Verkäufen des Eigenbestands und Co-Investments verringerten sich auf 4,4 Mio. EUR (9M 2022: 7,9 Mio. EUR), hauptsächlich aufgrund des gewinnbringenden Verkaufs einer der letzten bilanziell gehaltenen Immobilien in Großbritannien (Trocoll House) im Vorjahreszeitraum.

Die Nettoaufwandsposten stiegen um 2,9% auf 182,5 Mio. EUR (9M 2022: 177,4 Mio. EUR), wobei sich in beiden Berichtszeiträumen wesentliche einmalige Erträge und Kostenpositionen auswirkten. Betrachtet man die Kernelemente des Nettoaufwandspostens, so stieg der Personalaufwand um 3,9% auf 129,6 Mio. EUR (9M 2022: 124,7 Mio. EUR), während die sonstigen betrieblichen Aufwendungen um 7,6% auf 55,5 Mio. EUR (9M 2022: 60,1 Mio. EUR) zurückgingen, was insgesamt ein Wachstum von nur 0,2% im Jahresvergleich bedeutet und den Fokus von PATRIZIA auf Kostenmanagement trotz eines von Inflationsdruck geprägten Umfelds verdeutlicht. Das Management wird sich verstärkt auf die Kosteneffizienz konzentrieren, um nicht nur den künftigen Druck auf die Erlösseite auszugleichen, sondern auch das Verhältnis zwischen den wiederkehrenden Kosten und den wiederkehrenden Gebühren, die weitgehend unabhängig von der Markt- und Kundenaktivität sind, deutlich zu verbessern.

Das EBITDA sank um 36,4% auf 50,2 Mio. EUR (9M 2022: 78,8 Mio. EUR) und die EBITDA-Marge auf 21,6% (9M 2022: 30,8%), was in erster Linie auf einen weitgehend marktbedingten Rückgang der Gebühreneinnahmen insgesamt zurückzuführen ist.

Mit einer soliden Netto-Eigenkapitalquote von 71,3% und einer verfügbaren Liquidität von 282,0 Mio. EUR ist die Bilanz von PATRIZIA auch weiterhin gut aufgestellt, um sich bietende Marktchancen auch in einem gedämpften Marktumfeld zu nutzen. Im Berichtszeitraum hat das Management bereits verschiedene Investitionsopportunitäten am Markt identifiziert und genutzt. Darüber hinaus hat das Management begonnen, die vorhandene Liquidität gezielt für Seed-Investments oder Asset-Warehousing zu nutzen, insbesondere im Infrastrukturbereich.

Nach einem starken ersten Quartal 2023, einem verhaltenen zweiten Quartal, aber einem soliden dritten Quartal 2023, das durch sonstige betriebliche Erträge begünstigt wurde, erwartet das Management der PATRIZIA ein verhaltenes viertes Quartal 2023.

Um einen möglichen weiteren marktbedingten Druck auf die Umsatzerlöse im Jahr 2024 auszugleichen, hat das Management eine umfassende Überprüfung der Kostenbasis eingeleitet, die im vierten Quartal 2023 zu einem Reorganisationsaufwand zwischen 10,0 – 20,0 Mio. EUR führen könnte. Das Management erwartet daher, dass das EBITDA für das Geschäftsjahr 2023 am unteren Ende der bisher kommunizierten Prognose von 50,0 – 70,0 Mio. EUR liegen wird. Die Maßnahmen sollen die wiederkehrende Kostenbasis der PATRIZIA (Personalaufwand, sonstige betriebliche Aufwendungen, Aufwand für bezogene Leistungen) näher an das Niveau des Geschäftsjahres 2021 bringen, das eine Kostenbasis darstellt, die vor der Konsolidierung von zwei M&A-Transaktionen und dem Inflationsanstieg der letzten Jahre lag. Diese Maßnahmen sollten sicherstellen, dass das Unternehmen nicht nur bestimmte Profitabilitätsniveaus im Geschäftsjahr 2024 sichert, sondern auch eine deutliche Verbesserung der Ergebnisqualität widerspiegeln, da der überwiegende Teil des EBITDA aus wiederkehrenden Verwaltungsgebühren erwirtschaftet werden soll.

Asoka Wöhrmann, CEO von PATRIZIA, kommentiert: "Das Marktumfeld bleibt herausfordernd, wahrscheinlich für einen längeren Zeitraum als von vielen erwartet. Die diversifizierte Plattform von PATRIZIA hat im dritten Quartal dieses Jahres einige ermutigende Erfolge erzielt, aber wir müssen PATRIZIA für den anhaltenden Druck auf Kunden- und Geschäftsaktivitäten im Jahr 2024 wetterfest machen. Unser klares Ziel ist es, eine einfachere integrierte Plattform zu schaffen, um den veränderten Kundenbedürfnissen besser gerecht zu werden und sicherzustellen, dass unsere wiederkehrenden Verwaltungsgebühren die operativen Kosten mehr als ausgleichen. Dies wird die PATRIZIA widerstandsfähiger und unabhängiger von Marktzyklen machen. Gleichzeitig bleibt der Schutz und die Wertsteigerung des uns von unseren Kunden anvertrauten Vermögens durch aktives Asset Management sowie die Nutzung von Investitionsmöglichkeiten, die sich im aktuellen Umfeld ergeben, unsere klare Priorität."

Christoph Glaser, CFO der PATRIZIA ergänzt: "Unser Team hat vor allem im dritten Quartal dieses Jahres eine solide Leistung gezeigt, die das EBITDA nach neun Monaten bereits an das untere Ende unserer kommunizierten Prognose für das Geschäftsjahr 2023 gebracht hat. Unsere Leistung im dritten Quartal wurde aber auch durch sonstige betrieblche Erträge unterstützt, die wir im vierten Quartal und im nächsten Jahr nicht haben werden. Wir gehen derzeit davon aus, dass wir auf operativer Ebene innerhalb unserer kommunizierten Prognose für 2023 liegen werden. Wir müssen uns jedoch auf einen anhaltenden Druck auf die Bewertungen und leistungsabhängigen Gebühren im Jahr 2024 vorbereiten und stärken daher unsere Plattform-Effizienz, um die Profitabilität im nächsten Jahr sicherzustellen und in den Folgejahren zu erhöhen. Gleichzeitig erlauben uns unsere starke Bilanz und verfügbare Liquidität, das organische Wachstum des verwalteten Vermögens und Kundenanlagestrategien durch Seed-Investments und das vorübergehende Asset-Warehousing von Vermögenswerten und Portfolios zu fördern."

Die derzeitige Dividendenpolitik basiert auf dem Wachstum des verwalteten Immobilien- und Infrastrukturvermögens (AUM) und dem Wachstum der Verwaltungsgebühren. Das Management beabsichtigt, die Dividendenausschüttung künftig auf einen Profitabilitäts-KPI der Gesellschaft auzurichten und wird im Februar 2024 zusammen mit den vorläufigen Finanzergebnissen eine Aktualisierung und einen Dividendenvorschlag für das Geschäftsjahr 2023 vorlegen.

PATRIZIA: Ein führender Partner für globale Real Assets

Die weltweit tätige PATRIZIA bietet seit 39 Jahren Investments in Immobilien und Infrastruktur für institutionelle, semiprofessionelle und private Anleger an. PATRIZIA verwaltet derzeit rund 58 Mrd. Euro Assets under Management und ist mit rund 1.000 Mitarbeitern an 28 Standorten vertreten. Seit 1984 investiert PATRIZIA mit dem Ziel, einen positiven gesellschaftlichen Beitrag zu leisten, seit 1992 durch die Unterstützung der bundesweiten Initiative „Bunter Kreis“ in Deutschland zur Betreuung von schwerstkranken Kindern und seit 1999 mit der Unterstützung der PATRIZIA Foundation. Die PATRIZIA Stiftung hat in den letzten 24 Jahren mehr als 600.000 Kindern und Jugendlichen weltweit Zugang zu Bildung, Gesundheitsversorgung und einem sicheren Zuhause verschafft, um ihnen die Chance auf ein besseres, selbstbestimmtes Leben zu ermöglichen. Weitere Informationen finden Sie unter www.patrizia.ag und www.patrizia.foundation.

PATRIZIA Immobilien AG

Fuggerstraße 26

86150 Augsburg

Telefon: +49 (821) 50910-000

Telefax: +49 (821) 50910-999

http://www.patrizia.ag

Head of Corporate Communications

Telefon: +49 (821) 50910-636

E-Mail: communications@patrizia.ag

![]()